香港中華煤氣還值得投資嗎?

3號仔是我的愛股。本來這篇文章很希望在中期業績公布當晚出,但是因為小弟工作有點忙,到今天才整理完一些數據作闡釋。

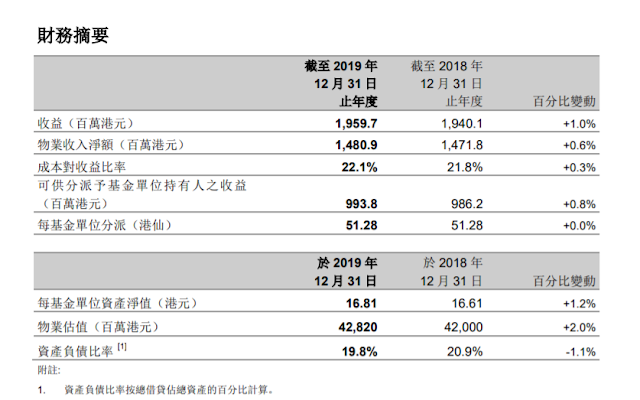

以下是公司於中期業績公布的一些數據:

截至 2019 年 6 月 30 日止之六個月內,未經審核股東應佔 稅後溢利為港幣 38 億 8 千 9 百萬元,較去年同期減少港幣 9 億元,下降 18.8%, 每股盈利為港幣 23 仙。若未計集團所佔之國際金融中心投資物業重估增值,集團 稅後溢利為港幣 37 億 5 千 2 百萬元,較去年同期減少港幣 2 億 1 千 1 百萬元, 下降 5.3%。

我相信不用我多說,市場已經即時反映這份業績有多差。

公司的股價由公布日當天$17.10(8月20日的收市價),大跌至今天午市收市的$15.7。3天便跌了8.2%

我嘗試用一些數據去看一看公司的變化。

從2010年開始,公司的營業額持續上升。但這幅圖的重點在於毛利率的下跌,最令人吃驚的是毛利率從2016年開始持續下降。

我認為主要原因是因為營業額不能根據售氣量持續增長。可能情況是氣是賣多了,但價錢卻不能按成本增加的比例去加。導致營業支出的增速比營業額的增速快。以下這個圖會更清楚顯示總營業支出的變化%由2017年開始,持續高於營業額的增長。這個情況是令人憂慮。反觀2015年之前,兩者的變化%是大致同步的。

以下的圖表,顯示了售氣量與營業額的關係。

我們可以看到香港市場其實是十分穩定的,所以我是十分不同意一些股評人說香港最近的社會運動導致煤氣的盈利大降。香港的業務,無論在成本及定價都是十分透明。而且香港政府對於煤氣的價格沒有像電力公司的利潤管制。煤氣公司可以按需要自由調整價格。反而要擔心的是中國內地的政策風險。在中國內地的業務持續增長下,不知道中央或地區政府會否有一些政策去限制煤氣公司制定價錢的能力。

我們再深入一點,再看一看兩地營業額的EBITDA與營業額的比例變化。

我們可以看到香港市場的EBITDA是十分平穩。與營業額的比率方面,除了2010年低於40%,其他年份都是持續在45%以上。

反觀中國內地市場,我的結論是吃力不討好。營業額雖然是大得多,但EBITDA竟然與香港相約。EBITDA雖然有增長,但卻十分緩慢,與營業額的增長是不可比較。與營業額的比率方面卻持續在20%-30%左右。而且從2016年開始,營業額與這個比率竟然連續4年是呈反比。雖然過去表現不代表將來,但這個情況絕對是令人十分擔心的。

結論是在香港,賣$100的煤氣,可以賺到約$45。在中國內地,賣$100的煤氣,可以賺到約$20-$30。因此我從來沒有擔心過香港市場,畢竟香港的政策風險較低且市場透明成熟。我的著眼點一直都是關注煤氣公司在中國內地市場的變化呢。

股價方面,由於市況波動及公司本身的避險性質,股價長時間被推高。市盈率達到30倍。

股價長期上升是因為市場對公司的業務有信心,且公司能做出成績,而且派息政策穩定。但盈利能力的改變絕對會為公司的派息政策增加了不少不確定性。

2019年的每股盈利為$0.23,去年同期為$0.283。下跌了18.7%,假如我們推算2019年全年的每股盈利都是比去年下跌了18.7%的話,今年的預計每股盈利為$0.492 (2018: $0.605)。以現價$15.7來說,預測市盈率為31.9倍。

我們觀察一下煤氣的最近十年的歷史市盈率。

如果我用預計每股盈利$0.492,根據平均十年的市盈率去去推算合理的股價為

最高: $14.04

平均: $12.7

最低: $11.02

這只是我根據過往的數據作推算。假如煤氣公司真的可以在下半年作出改善,上述的股價推算也會改變。

我對於這公司仍有信心,而且我是持有公司的股票,但我們必須作兩手準備。根據上述推算,股價至少回吐至$15元以下才算是相對合理一點。我會考慮在這個價位按當時的技術分析買第一注。另一注則等於公司於全年業績後才作決定。至少我們在全年業績後,可以肯定公司在下半年有沒有改善及派息政策能否維持。

雨後總會天晴,希望公司的管理層能在將來捱過這個艱難時刻!

以下是公司於中期業績公布的一些數據:

截至 2019 年 6 月 30 日止之六個月內,未經審核股東應佔 稅後溢利為港幣 38 億 8 千 9 百萬元,較去年同期減少港幣 9 億元,下降 18.8%, 每股盈利為港幣 23 仙。若未計集團所佔之國際金融中心投資物業重估增值,集團 稅後溢利為港幣 37 億 5 千 2 百萬元,較去年同期減少港幣 2 億 1 千 1 百萬元, 下降 5.3%。

我相信不用我多說,市場已經即時反映這份業績有多差。

公司的股價由公布日當天$17.10(8月20日的收市價),大跌至今天午市收市的$15.7。3天便跌了8.2%

我嘗試用一些數據去看一看公司的變化。

從2010年開始,公司的營業額持續上升。但這幅圖的重點在於毛利率的下跌,最令人吃驚的是毛利率從2016年開始持續下降。

我認為主要原因是因為營業額不能根據售氣量持續增長。可能情況是氣是賣多了,但價錢卻不能按成本增加的比例去加。導致營業支出的增速比營業額的增速快。以下這個圖會更清楚顯示總營業支出的變化%由2017年開始,持續高於營業額的增長。這個情況是令人憂慮。反觀2015年之前,兩者的變化%是大致同步的。

以下的圖表,顯示了售氣量與營業額的關係。

我們可以看到香港市場其實是十分穩定的,所以我是十分不同意一些股評人說香港最近的社會運動導致煤氣的盈利大降。香港的業務,無論在成本及定價都是十分透明。而且香港政府對於煤氣的價格沒有像電力公司的利潤管制。煤氣公司可以按需要自由調整價格。反而要擔心的是中國內地的政策風險。在中國內地的業務持續增長下,不知道中央或地區政府會否有一些政策去限制煤氣公司制定價錢的能力。

我們再深入一點,再看一看兩地營業額的EBITDA與營業額的比例變化。

我們可以看到香港市場的EBITDA是十分平穩。與營業額的比率方面,除了2010年低於40%,其他年份都是持續在45%以上。

反觀中國內地市場,我的結論是吃力不討好。營業額雖然是大得多,但EBITDA竟然與香港相約。EBITDA雖然有增長,但卻十分緩慢,與營業額的增長是不可比較。與營業額的比率方面卻持續在20%-30%左右。而且從2016年開始,營業額與這個比率竟然連續4年是呈反比。雖然過去表現不代表將來,但這個情況絕對是令人十分擔心的。

結論是在香港,賣$100的煤氣,可以賺到約$45。在中國內地,賣$100的煤氣,可以賺到約$20-$30。因此我從來沒有擔心過香港市場,畢竟香港的政策風險較低且市場透明成熟。我的著眼點一直都是關注煤氣公司在中國內地市場的變化呢。

股價方面,由於市況波動及公司本身的避險性質,股價長時間被推高。市盈率達到30倍。

股價長期上升是因為市場對公司的業務有信心,且公司能做出成績,而且派息政策穩定。但盈利能力的改變絕對會為公司的派息政策增加了不少不確定性。

2019年的每股盈利為$0.23,去年同期為$0.283。下跌了18.7%,假如我們推算2019年全年的每股盈利都是比去年下跌了18.7%的話,今年的預計每股盈利為$0.492 (2018: $0.605)。以現價$15.7來說,預測市盈率為31.9倍。

我們觀察一下煤氣的最近十年的歷史市盈率。

如果我用預計每股盈利$0.492,根據平均十年的市盈率去去推算合理的股價為

最高: $14.04

平均: $12.7

最低: $11.02

這只是我根據過往的數據作推算。假如煤氣公司真的可以在下半年作出改善,上述的股價推算也會改變。

我對於這公司仍有信心,而且我是持有公司的股票,但我們必須作兩手準備。根據上述推算,股價至少回吐至$15元以下才算是相對合理一點。我會考慮在這個價位按當時的技術分析買第一注。另一注則等於公司於全年業績後才作決定。至少我們在全年業績後,可以肯定公司在下半年有沒有改善及派息政策能否維持。

雨後總會天晴,希望公司的管理層能在將來捱過這個艱難時刻!

謝謝知息兄的詳細分享

回覆刪除先多謝知息兄的分享!

回覆刪除我認為煤氣在目前環球經濟下行環境下基本面仍未變壞,而今次中期盈利的放緩仍需要有待全年業績公布後再觀察才可確認是否出現結構性轉向。的確煤氣的內地業務受到的利潤管制政策風險最令人擔心,而中期業績報告亦有提及:「……這些政策分別為城市燃氣企業之配氣業務和工程安裝業務提出了回報率之設定建議,而管道燃氣終端用戶之銷售氣價和工程安裝費收費標準由當地物價局釐定。未來可能存在集團城市燃氣項目公司需要根據相關政策調整天然氣銷售氣價和工程安裝費收費標準之風險,對集團之營運及財務將帶來不明朗之影響。有見及此,管理層正積極關注及評估政策之改變並將採取適當措施應對潛在之風險。」,不過要在內地經營就必然會遇上此問題,這是投資任何內地項目都需要承受的風險,而且要整體業務有增長,內地業務將來只會佔比愈來愈大。

關於內地業務毛利率下降趨勢,管理層陳永堅受iMoney訪問時也有提及:「對此,陳永堅在訪問中稱,內地天然氣的毛利下跌是必然現象,皆因內地售氣量不斷增加,若單位毛利保持不變,盈利增長會相當驚人,相信當地物價局會找上門,惟有讓利給客戶。盡管如此,只要內地的用氣量持續上升,煤氣整體盈利仍會增長。據公司管理層的指引,未來3年城市燃氣的售氣量可達到中雙位數增長;而引述德銀報告,公司指直至3月下旬止,售氣量增長約為17%。」

另外作為投資者的我最關注的是中期盈利放緩下10送1紅股的可持續性,因為這會大大影響我們投資者回報,因管理層曾提及紅股派發視乎長期性業績表現如何:

「中華煤氣常務董事陳永堅在接受《iMoney》專訪時表示:「這是我們恒常的做法,除了2008年金融海嘯停了一年,之後我們在2009年再向股東派發『10送1』,現在已10年了,這是我們的傳統,已有慣常性,我們當然希望能夠繼續,但也要看業績情況。事實上,『10股送1股』外,由於我們也將股息鎖定在0.35元,多派10%紅股,代表股息派多了10%,我們要再派多些錢出去,究竟我們有沒有這能力去派就要視乎業績。當然我們不會只看一年的業績,而是看長期性的業績,作為管理層當然希望能達到,但實際上做不做到也要看公司的增長。」

我對3號仔仍有信心的。或許如果能開拓一下海外的市場,應該可以平衡一點內地的政策風險吧。

刪除3仔應該唔會出外闖,只會繼續發展內地其他業務(水務/環保),如要海外業務就要買長和系,但長和系近年沽壓重,現時更被市場嚴重低估。我對3仔仍然有信心,連同12一樣跌至預設價位後也會繼續買入持有

刪除